Биткойн столкнулся с кризисом ликвидности, поскольку не хватает нового предложения для удовлетворения растущего спроса, что привело к сильным ежедневным движениям, превышающим 10%, что довольно необычно для активов, которые оцениваются в сотни миллиардов долларов.

Почему Bitcoin столкнулся с кризисом ликвидности

Биткойн вырос в цене более чем вдвое за последний месяц, и более чем на 30% в 2021 году. По данным Bitstamp, сейчас он на 400% выше, чем год назад, что заставляет критиков сомневаться в устойчивости ралли. Рост был вызван огромными суммами денег, закачиваемыми в экономику правительствами и центральными банками в условиях кризиса с коронавирусом.

Биткойн взлетал и падал и раньше, упав с более чем 19 000 долларов в декабре 2017 года, до 41 946 долларов 8 января 2021 года. Но его сторонники утверждают, что на этот раз все по-другому, указывая на институциональных инвесторов и сверхбогатых людей, скупающих валюту. Для них главный вопрос в том, насколько высоко может подняться криптовалюта.

«Инвесторы продолжают наводнять крипто-пространство, которое, похоже, вызывает больший интерес сейчас, когда экономика США готова предоставить больше стимулов в первые 100 дней президентства Джо Байдена», — сказал Эдвард Мойя, старший аналитик рынка валютной фирмы Oanda.

«Стимулирующий фактор для Биткойна не исчезнет в ближайшее время», — сказал Мойя. «Рост числа случаев заражения COVID означает лишь то, что правительства и центральные банки будут продолжать агрессивно принимать меры по стимулированию налогово-бюджетной и денежно-кредитной политики».

Резкое ралли и резкое падение Биткойна более чем на 5% до менее чем 37 000 долларов за ночь напугали некоторых экспертов, поскольку криптовалюта продолжает резко разделять их мнения.

«Это может стать большим подъёмом перед крупной распродажей в ближайшие дни. Наблюдаемое нами ралли просто поразительно», — сказал Нил Уилсон, главный аналитик рынка торговой платформы Markets.com.

«Я бы не забыл о большом крахе, так как продажа Биткойнов всегда была такой же рискованной сделкой, как продажа Tesla».

Биткойн-медведи утверждают, что огромный рост стоимости актива без фундаментальных экономических факторов, лежащих в его основе, обречен на крах, как это было в прошлом. Они также ссылаются на правительственные постановления как на опасность.

Однако ранее, гигант с Уолл-стрит JPMorgan заявил, что цифровая валюта может достичь 146 000 долларов, если инвесторы начнут серьезно относиться к ней, как к активу-убежищу, как они это делают по отношению к золоту.

Как мы отмечали в нашем биткойн-анализе еще в октябре 2020 года, с технической точки зрения Биткойн вырвался из своего сопротивления. Что касается спроса, то крипто-актив также имел оптимистичные перспективы из-за PayPal и Square, которые позволили своей большой базе пользователей покупать и обменивать криптовалюту. За последние три месяца цена Битка выросла более чем в три раза и достигла 42 000 $.

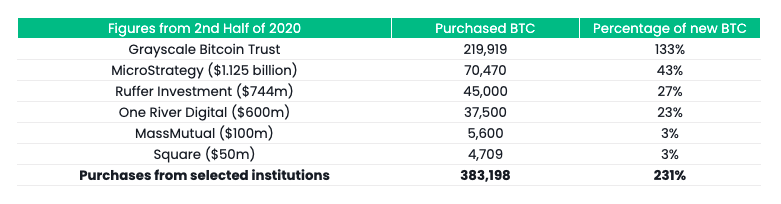

С момента последнего халвинга в мае 2020 года, Биткойн генерировал новый блок в среднем каждые 10 минут, из расчета 6,25 ВТС на блок. Принимая во внимание эти цифры, мы находим, что количество новых Биткойнов, созданных во второй половине 2020 года, составило 165 600 монет.

Как видно из приведенной ниже таблицы, покупки всего нескольких институциональных инвесторов (тех, которые публично заявили, что приобрели Биткойн) во второй половине 2020 года, более чем в два раза превысили количество Биткойнов, которые были созданы за этот период. Один только Grayscale Bitcoin Trust получил эквивалент более 133% всех новых Биткойнов, добытых за этот период.

Есть две важные причины, по которым институциональные инвесторы приобретают Биткойны. Во-первых, это демонстрирует признание криптовалюты традиционной финансовой элитой как имеющей законную цель, будь то актив, генерирующий альфа-канал, или как долгосрочное средство сбережения.

Во-вторых, многие из этих биткойн-холдингов будут заблокированы в различных решениях по хранению, поэтому будут недоступны для покупки и продажи или неликвидны.

Неудивительно, что это усугубляет любые проблемы с ликвидностью. Кроме того, это делает текущее ралли более устойчивым, поскольку учреждения с меньшей вероятностью будут «слабыми руками», и будут быстро продавать, когда цена Биткойна начнет падать.

Данные исследовательской компании Glassnode показывают, что 78% текущего количества Биткойнов в обращении (18,6 миллиона) неликвидны, и лишь 4,2 миллиона крипто-активов можно считать высоколиквидными или ликвидными, что означает, что они доступны для покупки и продажи. В течение 2020 года более 1 миллиона BTC стали неликвидными, при этом снижение ликвидности стало более заметным в последнем квартале года — как раз в то время, когда Биток испытал резкое повышение цены.

Еще одна причина сокращения предложения Биткойнов заключается в том, что, согласно исследованию инвестиционного биткойн-менеджера Тимоти Петерсона, 4% доступного количества Биткойн-активов теряется каждый год, что означает, что, хотя сейчас ежедневно добывается 900 Биткойнов, примерно 1 500 из них теряются каждый год в результате того, что пользователь потерял свой аппаратный кошелек, свои биткойн-ключи, умер, не передав информацию для извлечения крипто-активов, или Биткойн, отправленный на несуществующий адрес.

Два недавних подобных случая, о которых стало известно в новостях, были связаны с инженером-программистом, который потерял пароль к своему аппаратному кошельку, содержащим 7002 Биткойна, и другим инженером-программистом, который случайно выбросил свой жесткий диск, содержащий 7 500 Биткойнов.

А что насчет спроса?

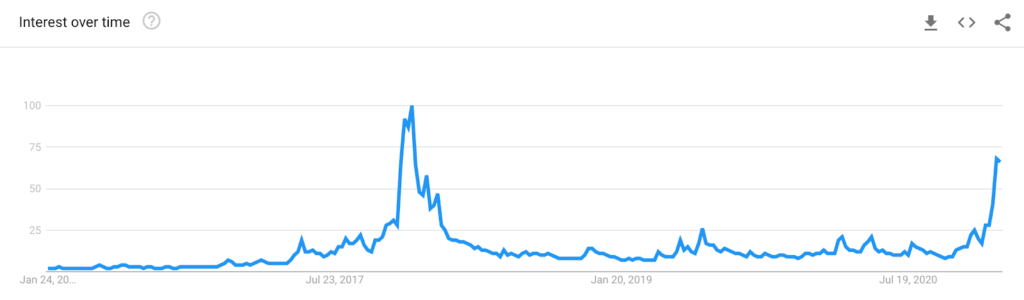

В то же время Bitcoin испытывает значительный рост интереса не только со стороны институциональных инвесторов, но и розничный интерес резко вырос, как показано на графике ниже из Google Trends.

Тот факт, что Биткойн теперь можно купить в уже очень популярных розничных финансовых приложениях (PayPal, Cash App или Robinhood), устранил огромное количество трений при покупке Биткойнов, и резко увеличил за короткое время количество людей, у которых есть доступ к покупке криптовалют.

По оценкам Pantera Capital, PayPal и Square покупают, соответственно, почти 70% и 40% нового предложения в Биткойнах. Таким образом, наряду с институциональным спросом, новый розничный спрос также превышает общее количество новых Биткойнов.

Если мы сложим новый спрос со стороны институциональных инвесторов, которые раскрыли свои покупки Биткойнов, новый розничный спрос (только с учетом PayPal и Square), плюс предполагаемые потери Биткойнов (1 500 в день), мы придем к выводу, что общая сумма чистого увеличения спроса, плюс уменьшение предложения эквивалентно более чем пятикратному количеству новых Биткойнов, добываемых ежедневно.

А как насчет крипто-бирж?

Как показывают данные CryptoQuant, количество BTC, хранящихся на кошельках всех бирж, за последние 10 месяцев заметно уменьшилось, при этом около 20% всех доступных BTC покинули биржи. Это привело к тому, что некоторые крипто-биржи столкнулись с перебоями в работе (у Coinbase было 14 значительных сбоев за последние 2,5 месяца), или установили ограничения заказов на покупку Биткойнов.

А eToro недавно сделал своим пользователям даже электронную рассылку, в которой говорилось «об беспрецедентном спросе на крипту, и что в сочетании с ограниченной ликвидностью — это большая проблема для нашей способности поддерживать заказы на покупательную возможность выходного дня».

Заключение

Поскольку Bitcoin все чаще рассматривается как средство сбережения (то есть цифровое золото), а не как платежная сеть, все больше Биткойн покидает обмены на горячие и холодные кошельки, тем самым становясь неликвидным. Предпочтительным рыночным поведением становится хранение Биткойнов (или HODLing), что создает все более тонкую ликвидность для крипто-актива, что приводит к увеличению цены, поскольку падающее предложение соответствует экспоненциальному спросу.

Анализ, приведенный в этой статье, показал, что чистое увеличение спроса плюс сокращение предложения эквивалентно более чем в шесть раз большему количеству Биткойнов, добытых после сокращения вознаграждений вдвое в мае 2020 года. Этот анализ не принимает во внимание потенциальные покупки других состоятельных людей, таких как Пол Тюдор Джонс, Стэн Дракенмиллер, Рикардо Салинас Плиего, Марк Цукерберг или Илон Маск, которые либо положительно отзывались о Биткойне, либо, по слухам, купили Биткойн в последние полгода.

Именно из-за этой ситуации нынешнее Биткойн-ралли, вероятно, будет более устойчивым, чем предыдущее, более долгосрочным владением, в том числе со стороны учреждений и богатых людей. Это не означает, что Биткойн не может упасть — он, скорее всего, упадет, поскольку это очень волатильный актив. Но в отсутствие какой-либо серьезной рыночной коррекции, которая резко подталкивает долгосрочных HODL-игроков к продаже, Биткойн имеет сильные фундаментальные показатели спроса и предложения, и, вероятно, продолжит дорожать в среднесрочной перспективе.